Xem thêm:

- 3 loại biểu đồ phân tích kỹ thuật Forex căn bản

- Phân tích cơ bản và phân tích kỹ thuật – lựa chọn hay kết hợp

- Trở thành nhà giao dịch thành công với phân tích kỹ thuật

Các trường phái phân tích kỹ thuật Forex

Về mặt học thuyết, trong lịch sử có 5 trường phái lớn của phân tích kỹ thuật được nghiên cứu và phát triển bởi 5 huyền thoại của thị trường tài chính, các trường phái này được đặt tên tương ứng với cha đẻ của chúng, lần lượt gồm:

- Lý thuyết Dow

- Lý thuyết Gann

- Lý thuyết sóng Elliott

- Phương pháp Wyckoff

- Lý thuyết Merrill

5 tác giả của các phương pháp này cũng được người ta biết đến với cái tên “5 người khổng lồ của phân tích kỹ thuật”, bởi vì họ được coi là những người khai sinh ra phương pháp phân tích kỹ thuật trong Forex, và các chiến lược được sử dụng trong thực tế đa số đều dựa trên cơ sở lý thuyết của 5 trường phái này.

Chúng ta sẽ lần lượt tìm hiểu qua về tiểu sử của những người khổng lồ này, cũng như sơ qua về các lý thuyết đã được họ xây dựng lên.

Lý thuyết Dow

Đây là lý thuyết được công bố bởi Charles Henry Dow (1850 – 1902). Ông là một nhà giao dịch theo phong cách cổ điển. Trước đó, ông là một nhà báo và là người đồng sáng lập nên tờ báo “The Wall Stress Journal”, hay chúng ta còn biết đến với cái tên “Tạp chí phố Wall”, đồng thời cũng là người phát minh ra chỉ số Dow Jones, chỉ số quan trọng hàng đầu trong thị trường chứng khoán Hoa Kỳ ngày nay.

Trường phái phân tích kỹ thuật Forex: Lý thuyết Dow (Nguồn: Internet)

Lý thuyết Dow cho rằng toàn bộ thị trường chứng khoán là thước đo đáng tin cậy đối với các điều kiện kinh doanh tổng thể trong nền kinh tế. Bằng cách phân tích thị trường tổng thể, người ta có thể đánh giá chính xác các điều kiện kinh doanh của nền kinh tế, từ đó xác định xu hướng của thị trường chung và của từng cổ phiếu riêng lẻ trong thị trường đó.

Lý thuyết Dow hoạt động dựa trên giả thuyết thị trường hiệu quả EMH, với ý tưởng chính là giá cả đã phản ánh tất cả mọi thứ bao gồm thông tin, lợi thế cạnh tranh, kết quả kinh doanh… và tất cả mọi người đều có thể tiếp cận các thông tin này.

Theo lý thuyết Dow, thị trường sẽ vận hành theo chu kỳ với ba giai đoạn, cũng là ba kiểu xu hướng: xu hướng chính kéo dài 1 năm trở lên, trong các xu hướng chính này sẽ chứa các xu hướng thứ cấp thường hoạt động ngược lại với xu hướng chính, kéo dài vài tháng (ví dụ như những đợt pullback), loại xu hướng thứ ba là các xu hướng nhỏ kéo dài trong vài tuần, thường là những biến động nhiễu không mang lại nhiều thông tin.

Việc sử dụng lý thuyết Dow thường phải kết hợp với khối lượng, các chỉ số và chỉ báo khác với mục tiêu cuối cùng là xác định xu hướng, hoặc tìm nơi xu hướng đảo chiều và đưa ra những quyết định giao dịch thuận theo xu hướng đó.

Lý thuyết Gann

Lý thuyết Gann cũng là một trong nhưng trường phái huyền thoại của phương pháp phân tích kỹ thuật trong Forex. Cha đẻ của lý thuyết này là William Delbert Gann (1878 – 1955). Ông là một chuyên gia về việc áp dụng toán học để phân tích thị trường, đồng thời cũng là một tác giả của những cuốn sách đầu tư có tiếng như “45 năm ở phố Wall”, “Làm thế nào để tạo ra lợi nhuận từ hàng hóa”…

Nếu như các nhà giao dịch khác thường sử dụng giá cả hoặc tin tức làm cơ sở để giao dịch, thì Gann lại thích sử dụng toán học để giao dịch dựa vào thời gian. Các lý thuyết của ông được cụ thể hóa bằng những chỉ báo dưới dạng hình học (đường thẳng và góc), dựa vào các chỉ báo đó các nhà giao dịch có thể dự báo giá sẽ ở đâu vào một thời điểm nhất định trong tương lai.

Việc này có lẽ hơi xa lạ và khó hình dung đối với anh em, nhưng nếu tìm hiểu kỹ về lý thuyết Gann, anh em có thể sử dụng các chỉ báo của phương pháp này để xác định hỗ trợ kháng cự, dự báo những khu vực đỉnh đáy quan trọng và những thay đổi trong xu hướng (như đảo chiều hoặc bứt phá), từ đó tìm ra được vị thế tốt để thực hiện giao dịch.

Lý thuyết sóng Elliott

Các lý thuyết về sóng Elliott được phát triển bởi Ralph Nelson Elliott (1871 – 1948) vào những năm 1930. Elliott vốn là một kế toán viên chuyên nghiệp, nhưng ông buộc phải nghỉ hưu sớm vì bệnh tật. Sau đó, Elliott sử dụng thời gian của mình để nghiên cứu các biểu đồ và phát triển phương pháp phân tích của riêng mình.

Vào khoảng năm 1935, lý thuyết sóng Elliott trở lên nổi tiếng khi ông đưa ra được một dự đoán kỳ lạ về mức đáy của thị trường chứng khoán và nó trở thành sự thật. Từ đó, lý thuyết này trở thành yếu tố quan trọng cho các nhà giao dịch để phân tích thị trường.

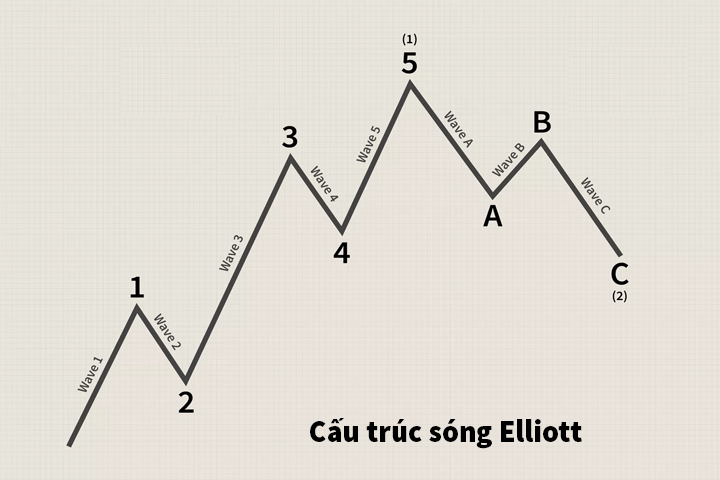

Sóng Elliott là một phương pháp phân tích kỹ thuật trong Forex nhằm tìm kiếm các mô hình giá dài hạn được lặp lại theo chu kỳ. Lý thuyết này xác định các sóng lớn hình thành lên xu hướng của thị trường, và các sóng điều chỉnh chống lại xu hướng chính.

Điều đặc biệt là mỗi tập hợp sóng có thể nằm trong một con sóng của tập hợp sóng lớn hơn, ví dụ như một tập hợp sóng ở khung H1 có thể chỉ là một sóng đơn lẻ trong tập hợp sóng của khung H4.

Bằng cách xác định được cách thức và vị trí mà những con sóng hình thành, các nhà giao dịch có thể thực hiện các lệnh của mình ở đầu con sóng và kiếm được những khoản lợi nhuận tiềm năng.

Tất nhiên, để thực hiện điều đó không hề dễ dàng, anh em cần nghiên cứu rất kỹ về lý thuyết này để hiểu và biết cách áp dụng phân tích kỹ thuật sóng Elliott vào trong thực tế.

Trường phái phân tích kỹ thuật Forex: Cấu trúc sóng elliott (Nguồn: Internet)

Phương pháp Wyckoff

Đây là một phương pháp phân tích kỹ thuật trong Forex cũng như trong thị trường chứng khoán đã đi vào huyền thoại. Cha đẻ của phương pháp này là Richard Demile Wyckoff (1873 – 1934).

Wyckoff từng sở hữu một công ty riêng khi mới 25 tuổi, và ông cũng là một trong những người đóng vai trò nhà sáng lập của Tạp chí phố Wall, đồng thời là tác giả, biên tập viên của tạp chí này trong gần hai thập kỷ.

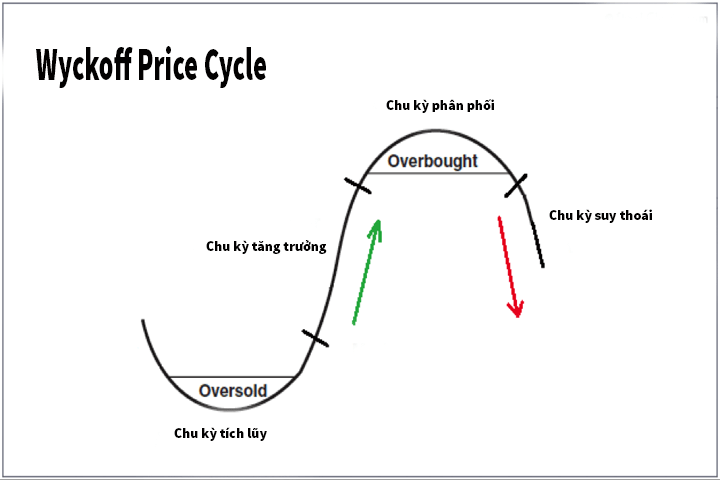

Wyckoff đã công bố một mô hình về cách vận động của giá mà chúng ta có thể gọi là mô hình Wyckoff. Mô hình này thực chất là một phương pháp phân tích dựa trên các quy luật tuần hoàn của thị trường, giúp chúng ta tìm kiếm các cổ phiếu tiềm năng để giao dịch, sau đó phân tích biểu đồ dựa trên các quy luật cung cầu, luật nhân quả và quy luật nỗ lực – kết quả.

Ngoài ra, phương pháp này cũng chỉ ra rằng thị trường tuần hoàn theo 4 chu kỳ tích lũy – tăng trưởng – phân phối và suy thoái. Dựa vào 3 quy luật và 4 chu kỳ của phương pháp Wyckoff, các nhà giao dịch có thể lựa chọn được cổ phiếu tiềm năng, cũng như xác định thời điểm thích hợp để thực hiện giao dịch.

Mô hình Wyckoff – 4 chu kỳ của thị trường (Nguồn: Internet)

Mô hình nến M và W của Merrill

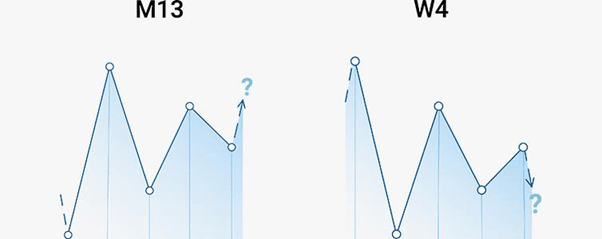

Arthur A. Merrill (sinh năm 1906) vốn là một kỹ sư và quản lý của công ty General Electric nhưng đã chuyển hướng trở thành một nhà nghiên cứu về phân tích kỹ thuật. Ông nghiên cứu về các lý thuyết Dow, Sóng Elliott và lý thuyết Wyckoff rồi phát triển một phương pháp riêng của chính mình, thể hiện qua các mô hình giá chữ M và W.

Các mẫu mô hình chữ M và W có tên gọi như vậy chỉ đơn giản là chúng có cấu trúc giống như hai chữ cái này với hai đỉnh hoặc hai đáy. Các mô hình của Merrill phức tạp hơn so với các mô hình hai đỉnh và hai đáy thông thường, với tổng cộng 32 loại khác nhau, trong đó gồm 16 mẫu chữ M và 16 mẫu W nhưng ở các trạng thái không giống nhau (như ví dụ bên dưới).

Ví dụ về các mô hình nến Merrill (Nguồn: Internet)

Ví dụ về các mô hình nến Merrill (Nguồn: Internet)

Các mẫu M và W này luôn đi theo cặp, với một mẫu chữ M và một mẫu W đối xứng. Mỗi cặp lại có cấu trúc khác nhau và ý nghĩa cũng như cách sử dụng khác nhau. Việc nắm bắt hết được các mẫu này sẽ giúp anh em tìm kiếm được rất nhiều cơ hội giao dịch trên thị trường.

Các phương pháp phân tích kỹ thuật Forex phổ biến trong thực tiễn

Mặc dù là các phương pháp phân tích kỹ thuật trong Forex đã trở thành huyền thoại, nhưng 5 trường phái lớn mà chúng ta vừa tìm hiểu lại khá nặng về lý thuyết và tương đối khó sử dụng đối với đa phần các nhà giao dịch nhỏ lẻ.

Vậy nên, có rất nhiều các phương pháp đơn giản hơn nhưng thực dụng và vẫn đảm bảo hiệu quả đã được ra đời để hỗ trợ cho các nhà giao dịch cá nhân. Tất nhiên những phương pháp này không giúp cho các nhà giao dịch hiểu biết một cách sâu sắc nhất về thị trường, nhưng nó giúp họ có thể giao dịch một cách hiệu quả với lợi nhuận đều đặn và bền vững.

Chúng ta sẽ cùng nhau điểm qua một vài phương pháp và chiến lược phổ biến hàng đầu trong thị trường Forex, có những chiến lược được xây dựng từ nền tảng lý thuyết của 5 phương pháp phía trên, nhưng cũng có những chiến lược không thực sự thuộc về một trường phái lớn nào cả.

- Phân tích kỹ thuật nến Nhật:

Được coi là phương pháp căn bản nhất của phân tích kỹ thuật, với việc chỉ đơn thuần sử dụng các cây nến trên biểu đồ để phân tích. Các nhà giao dịch có thể tìm ra các mô hình nến điển hình như nến Pinbar, Inside bar, nến Doji và nhiều loại nến khác và giao dịch theo tín hiệu mà nó mang lại.

Các nhà giao dịch cũng có thể kết hợp nến Nhật với hỗ trợ và kháng cự để có những tín hiệu mạnh hơn, an toàn hơn. Việc sử dụng biểu đồ đơn thuần như trong trường hợp này còn được gọi là phương pháp Price Action, một phương pháp rất quen thuộc với các nhà giao dịch.

Xem thêm: Chiến lược giao dịch sử dụng nến Nhật kết hợp với hỗ trợ và kháng cự

Ví dụ về một biểu đồ nến Nhật (Nguồn: Internet)

- Phương pháp VSA:

Phân tích kỹ thuật VSA là một phương pháp được phát triển dựa trên lý thuyết của phương pháp Wyckoff. VSA so với phương pháp Wyckoff đã được giảm bớt tính học thuật và tăng tính thực tiễn, qua đó giúp các nhà giao dịch dễ dàng áp dụng hơn vào việc giao dịch thực tế.

- Phân tích kỹ thuật Ichimoku:

Đây là một phương pháp phân tích kỹ thuật trong Forex sử dụng công cụ chính là chỉ báo Ichimoku, hay còn gọi là đám mây Ichimoku. Chỉ báo này đem lại cho nhà anh em các tín hiệu mua hoặc bán dựa vào mối tương quan của đường giá đối với đám mây, hoặc đơn giản là dựa vào trạng thái của chính đám mây đó.

- Phân tích kỹ thuật RSI:

Chỉ báo RSI là một chỉ báo điển hình trong số các chỉ báo dao động, với ý nghĩa chính là xác định mức quá mua và quá bán của thị trường. Anh em có thể thực hiện một lệnh mua khi thị trường đang trong trạng thái quá bán, và vào một lệnh bán khi thị trường đã quá mua.

Ngoài ra, chỉ báo này cũng có một ý nghĩa rất lớn khi giúp anh em xác định được sự phân kỳ giữa giá và đường RSI. Giả sử khi giá tạo đỉnh cao dần nhưng RSI lại có những đỉnh thấp dần có nghĩa là lực mua đã rất yếu, thị trường có khả năng đảo chiều cao.

- Phân tích kỹ thuật MACD:

Chiến lược này sử dụng chỉ báo MACD làm công cụ chính để phân tích. MACD tên đầy đủ là đường trung bình động hội tụ phân kỳ. Giống như cái tên của nó, chỉ báo này giúp anh em xác định được xu hướng thị trường (giống như đường trung bình) và nhận biết được sự phân kỳ hay hội tụ (tương tự như RSI).

Với sự kết hợp như vậy, chiến lược sử dụng MACD là một chiến lược khá mạnh mẽ và cung cấp cho anh em những tín hiệu đáng tin cậy khi giao dịch thuận theo xu hướng.

Trên đây chỉ là một số chiến lược điển hình của phương pháp phân tích kỹ kỹ thuật trong Forex. Trên thực tế, chúng ta còn có rất nhiều các loại chỉ báo kỹ thuật khác, từ đó hình thành lên nhiều chiến lược phân tích khác nhau theo từng chỉ báo, hoặc anh em cũng có thể kết hợp các chỉ báo với nhau để hình thành lên những chiến lược hoàn thiện hơn.